Banco Central advierte sobre “delicada situación financiera de las Isapres”

Ex-Ante - Rosanna Costa presentó el IEF.

Ex-Ante - Rosanna Costa presentó el IEF.

T13 En Vivo

Viabilidad financiera. En la Comisión de Salud del Senado se estudian las indicaciones que presentó el Gobierno a la Ley Corta de Isapres que busca dar una salida a la crisis del sistema privado de salud, luego de que un fallo de la Corte Suprema de noviembre de 2022 las obligara a devolver los cobros en excesos a sus afiliados. Además, determinó que debían ajustar los precios de sus planes de salud, según la nueva tabla de factores.

- El informe del comité técnico, que convocó la Comisión de Salud del Senado, estableció una fórmula que calculó que las devoluciones a los afiliados por cobros en exceso en la aplicación de las tablas de factores ascendían a US$ 451 millones. Pero las indicaciones del Gobierno al proyecto de Ley Corta de Isapre fijaron estas obligaciones en torno a los US$ 1.000 millones, monto cercano a la primera estimación de la Superintendencia de Salud que fue de US$ 1.400 millones.

- Este último es el peor de los escenarios para las isapres, ya que a las devoluciones se suman el ajuste a la baja en los ingresos futuros por la aplicación de la tabla de factores única al universo de afiliados, a lo cual se suma el impacto del cumplimiento por el fallo por primas GES.

La advertencia del Central. El instituto emisor sostiene que “la delicada situación financiera de las Isapres se ha prolongado”.

- Agrega que “el deterioro en la situación de este sector ha llevado a las instituciones bancarias ha incorporar un mayor riesgo dentro de su gestión de cartera”.

- Asegura que en informes anteriores, se ha señalado que “este caso realza la importancia de una correcta evaluación del riesgo de la cartera por parte de los bancos, con la finalidad de constituir oportunamente las provisiones necesarias y suficientes para cubrir las pérdidas, acorde a la normativa vigente emitida por la Comisión para el Mercado Financiero”.

¿Un caso sistémico? Este martes la entidad que reúne a los mayores prestadores de las Isapres, Clínicas de Chile, advirtió que el contenido de las indicaciones que envió el Ejecutivo al proyecto de ley corta de isapres que se tramita en el Senado, “solo pueden acelerar el colapso del sistema asegurador privado con un impacto muy negativo en los pacientes y en la operación de los prestadores privados”.

IPC sube en octubre levemente menos que lo esperado y la inflación en 12 meses se modera a 5%

- La presidenta del Banco Central, Rosanna Costa, asegura que “las Isapres han acumulado un nivel de deuda que es relevante y, desde ese punto de vista, decimos que ellas presentan este desafío” para la banca de estar atentas a través de provisiones al nivel de esa deuda.

- Costa señala que las Isapres tienen “interconexión” con otros segmentos, pero “desde el punto de vista sistémico no hay un riesgo detrás de ellos”.

¿Qué nos dice el IEF? El Informe de Estabilidad Financiera (IEF) es un documento que entrega la visión del Consejo del Instituto Emisor respecto de los principales riesgos, vulnerabilidades y mitigadores para la estabilidad financiera en el país. Su rol es determinar que factores pueden afectar al sistema financiera en su conjunto.

- La presidenta del Banco Central aseguró que “la evolución de las condiciones financieras externas es el principal riesgo que monitorear para la estabilidad financiera global. No puede descartarse que la estrechez de las condiciones financieras globales se intensifique”.

- Entre los sectores que tienen los sectores que tienen mayor impacto en la deuda en riesgo está el comercio, la construcción, el inmobiliario e industria.

- En su discurso ante los senadores de la Comisión de Hacienda, Costa manifestó que la mayor percepción de riesgo global fue incorporada por el mercado chileno, lo que refleja “un incremento en el costo del financiamiento de largo plazo para todo tipo de agentes. Las tasas de los papeles soberanos han tenido aumentos relevantes desde septiembre a la fecha -por sobre las economías emergentes y desarrolladas. Dichos aumentos se ubicaron en torno a los 100 puntos básicos, tanto en términos nominales como en UF. En el caso del sector corporativo, la tasa en UF a 10 años plazo se ubica cerca de sus máximos de los últimos quince años. Las tasas de los créditos hipotecarios también han subido, llegando a 4,35%, uno de los valores más altos desde 2013″.

- En su informe, el Banco Central sostiene que respecto de mayo, han aumentado los riesgos del escenario macro financiero externo, particularmente por un estrechamiento de las condiciones financieras que han significado una mayor aversión al riesgo y generado volatilidad de los mercados financieros,

- A lo anterior, se ha sumado la incertidumbre vinculada a las condiciones geopolíticas la guerra entre Rusia y Ucrania y entre Israel y Hamás en la Franja de Gaza.

- En el ámbito local, la política monetaria y fiscal han permitido resolver los desequilibrios macro de los años previos, por lo que la economía chilena está en mejor pie para hacer frente a un deterioro del escenario global.

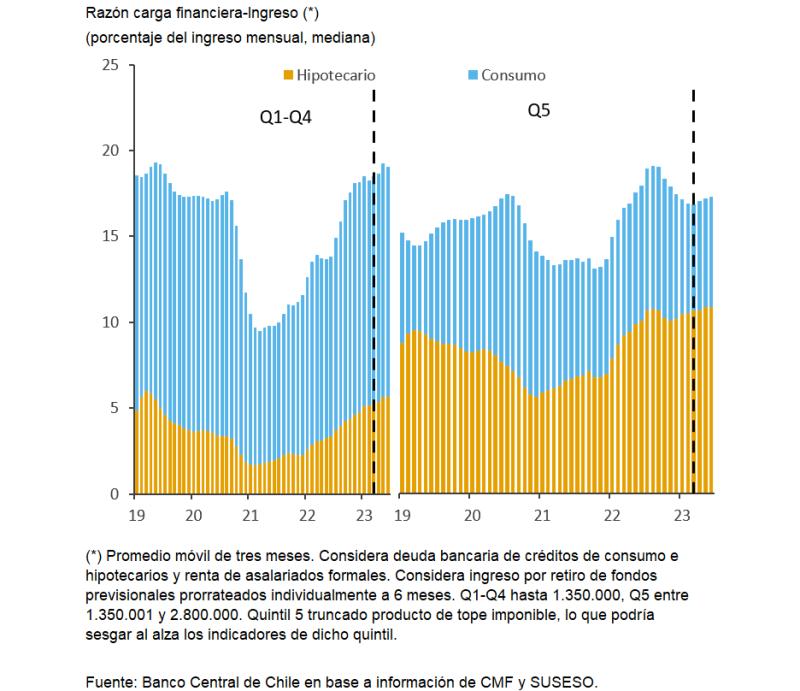

- Los niveles de endeudamiento y carga financiera de los hogares no mostraron grandes variaciones, mientras que el impago en consumo se mantiene en su nivel pre pandemia.

- No obstante, las cifras muestran que los sectores de mayores ingresos han aumentado su carga financiera principalmente por el aumento en el costo del crédito hipotecario, como consecuencia de la inflación. En el caso del resto de los grupos económicos la carga financiera ha subido, en los créditos de consumo, como consecuencia del alza de las tasas de interés.

- El endeudamiento agregado de las empresas disminuyó al segundo trimestre de 2023, frente al cierre del año pasado. La deuda de las empresas no bancarias alcanzó el 109% del PIB, por debajo del 117% del PIB del informe previo.

- Los niveles de endeudamiento y carga financiera de los hogares no mostraron grandes variaciones, mientras que el impago en consumo se mantiene en su nivel pre pandemia.